とうとう師走入りとなり、本年も1か月を切りました。

世の中もぼちぼち、来年を占う話題に移行しつつありますが、

相場はカレンダーイヤーが切り替わったところで、

旧年以前の値動きが帳消しになるものでもなく、

2024年相場を占うこと自体は余りに先の長い話であり、

各人の相場観でしかないのも事実です。

せめて、本年の失敗を詳細に回顧し、

教訓を2024年に活かす程度が自分にはマッチしています。

顔を出してみました!

本題ですが、

1年間の値動き検証を詳細に行えばそれこそ限が無く、

部分的な話になる中では内容が偏ってしまう点を

ご了承ください。

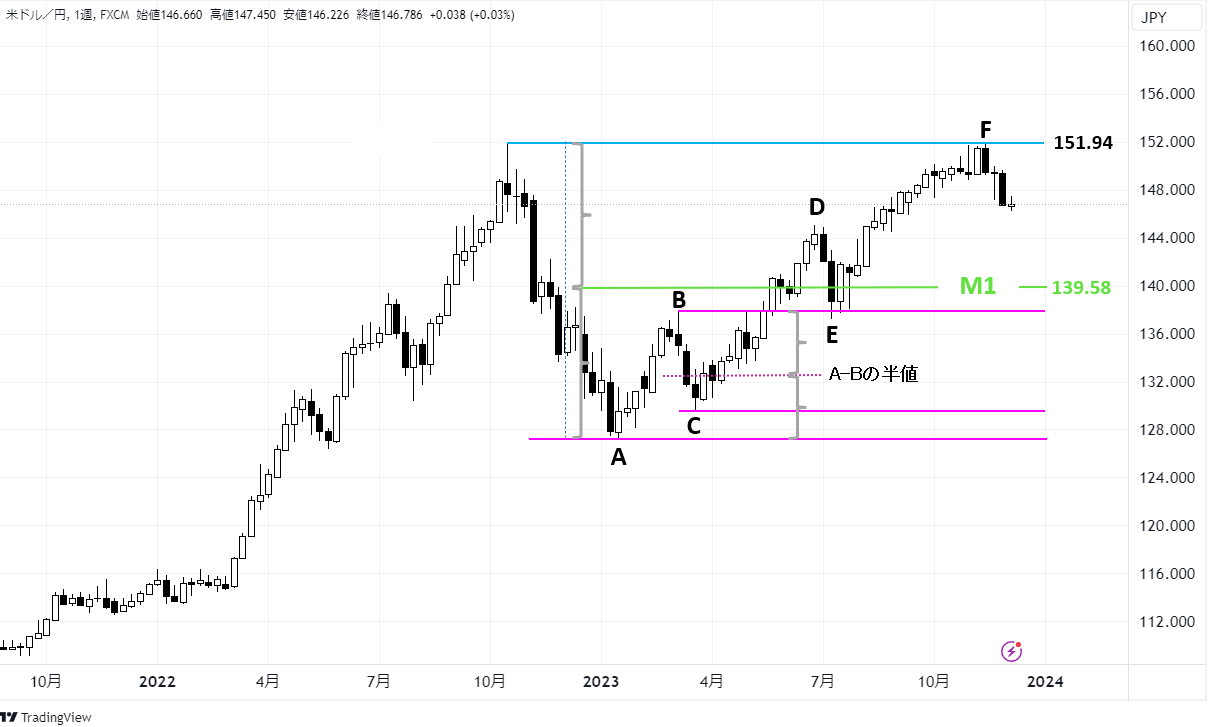

ではドル円相場を週足チャートを見てみますと、

※Trading View社のチャートをベースに作成しました

2023年は概ね上昇相場であったことは明確ですが、

2022年秋の大規模政府介入の翌年だったことで

上昇相場に対する警戒感に加えて、

アメリカの金融引き締めに対する天井感からくる

ドル買いへの不信感や、

日銀の金融緩和に対する出口戦略への思惑で

円金利の上昇による米ドルとの金利格差縮小懸念が重なり、

この上昇相場の乗り心地は、常に下落への不安を伴って

見た目よりも遥かに快適ではなかったと思います。

この不快感を検証してみますと、

※Trading View社のチャートをベースに作成しました

2022年介入前の高値約151.94円から押し目最安値約127.22円という

25円弱の下落を13週間で達成したのに対して、

その安値から11月高値の約151.90円まで概ね同じ値幅を上昇するのに

4倍弱の43週間かかっています。

確かに介入という特殊な圧力が掛かった下落は速過ぎましたが、

この往来相場(行って来い)を比較して

下げのスピードが時速100kmだとしたら

上げのスピードは時速26km弱程度で走っていたことになり、

2023年の上昇相場は相当な安全運転を強いられていたことが判ります。

通常こうした同じ値幅の上下に掛かった時間の、長い方が脆弱とされ、

今年の上昇(ドル買い)には陰りが見えるとの判断も可能です。

一方で、今も形成中である直近11月末の下押しを含め、

今年の上昇相場の中で見せた3回の押しは、

方向性を探る段階だった最初の押しを除いて、

ギリギリ上昇力の強さを暗示する動きになっています。

つまり、とある押し目が直近の高値で収まっている限りは

強気を維持している証拠となり、

それが直近の上昇幅の半値以上で押し止まっていれば猶更です。

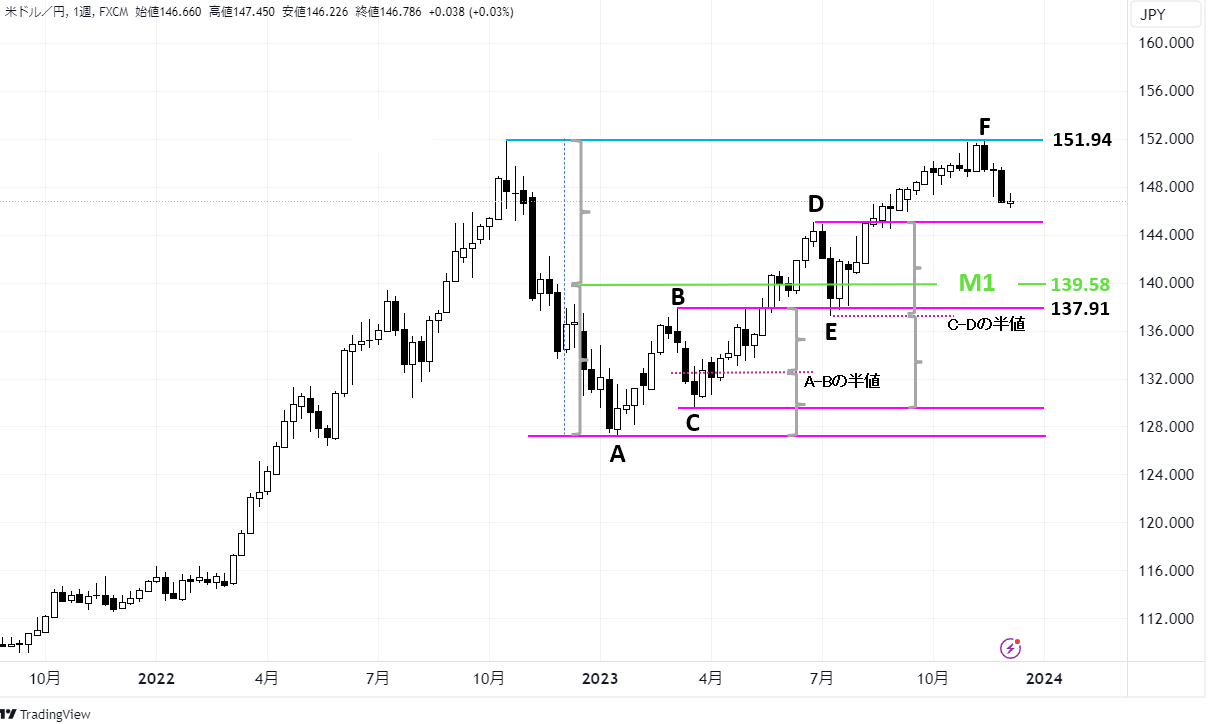

具体的に、チャートで追ってみますと、

※Trading View社のチャートをベースに作成しました

介入がきっかけとなった大幅下落後の上昇は、

A-Bが上昇の第一波動

B-Cが調整の第二波動(第一押し目)

C-Dが上昇の第三波動

D-Eが調整の第四波動(第二押し目)

E-Fが上昇の第五波動

F-Gが調整の第六波動を形成中(第三押し目)

として把握できます。(Gはあくまで暫定です)

先ず、B-Cの押し目は最初の反転上昇A-Bの半値を割り込んでおり、

A-Bの上昇力の弱さを示したことで、暫くの揉み合いを想定できました。

Bの高値から9週間揉み合った後にBを上抜け、

そのまま介入下落値幅の半値M1を一気に超えたC-Dの上昇は

後半の上昇余力を暗示しています。

※Trading View社のチャートをベースに作成しました

しかし、その後のD-Eの押し目が介入下落の半値M1以下に入り込んだので

一時的に上昇力の陰りを感じて難しい判断を迫られましたが、

前回高値Bで概ね下げ止まったことや、C-Dの半値とほぼ一致したことで、

再度M1を上に抜き返すようであれば

上昇列車に飛び乗る準備ができる局面でした。

(C-Dの半値は137.55で、実際のE137.24と概ね近似)

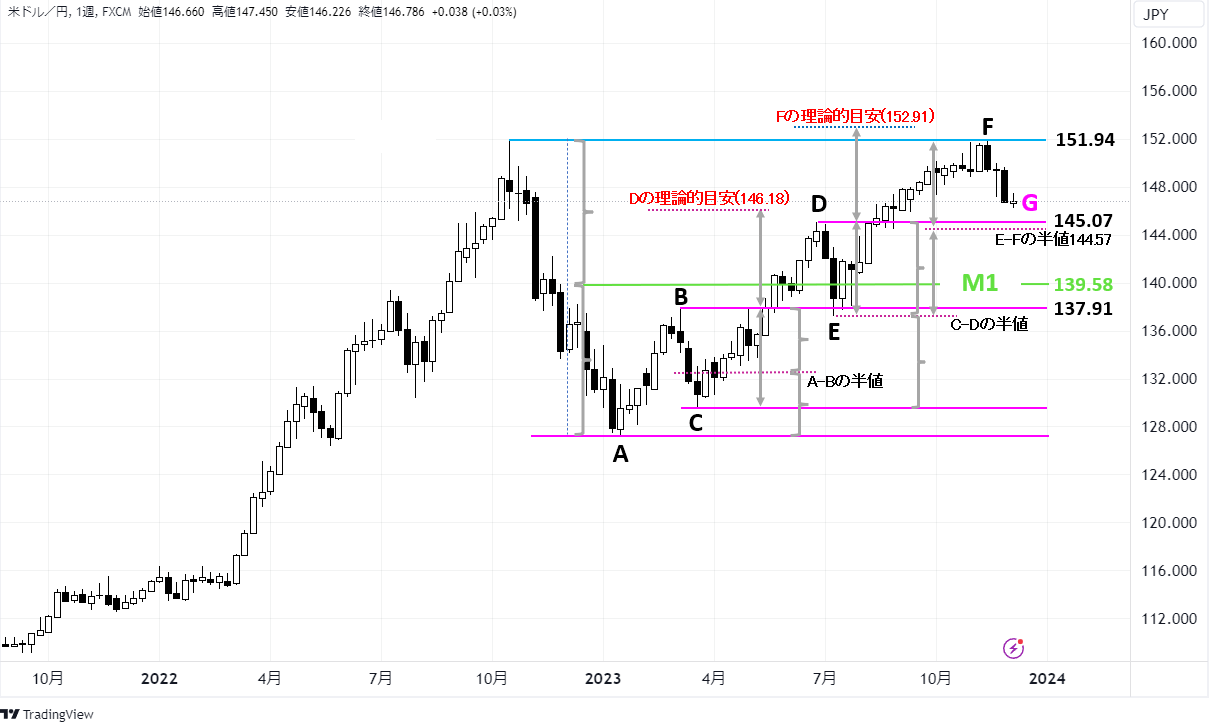

ところで、BとDの高値越えではそれぞれ買いのチャンスになりますが、

上抜け後の値動きに対する、ある程度の目安が無いと結局は

押されて含み益を失う可能性も秘めています。

この場合の対処としては、

直近の押し目幅を高値越えから足した値は一つの目安になります。

※Trading View社のチャートをベースに作成しました

つまり、

B137.91を越えた際の上値目安はB+(B-Cの値幅8.27)=146.18

【実際のDは145.07】

D145.07を超えた際の上値目安はD+(D-Eの値幅7.84)=152.91

【実際のFは151.90】

という結果になり、

目安に到達できない方向性は脆弱であることから、

冒頭に感じた、『快適ではない上昇』を証明する形にもなっています。

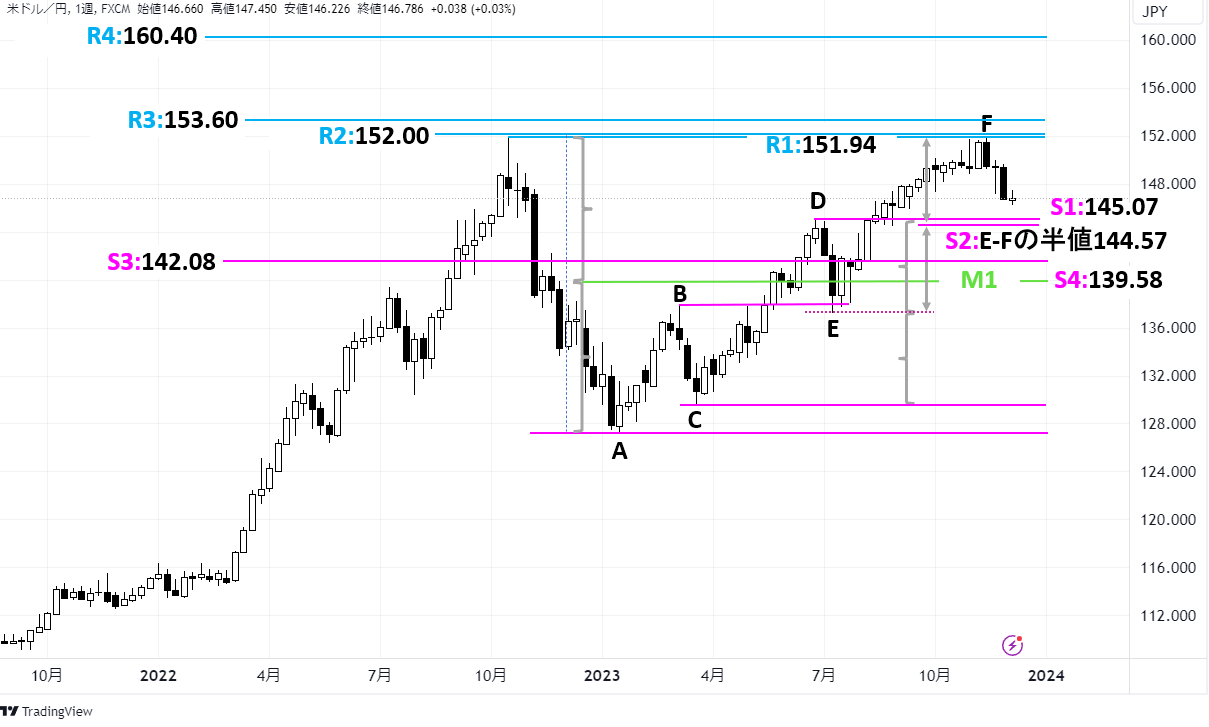

お仕舞いに、目先のチェックポイントを列挙しておきます。

現在形成中の押し目Gは

D145.07またはE-Fの半値144.57まで伸びる可能性は否定できません。

一方でもし、DやE-F半値に触ることなく

例えば今週安値を押し目にしてこのまま戻すようなら、

3度目の正直ならぬ上昇力を示唆できることになります。

高値Fが介入前の高値に僅か4pt届かなかった意味は今のところ

直球で受け止めれば「2023年の戻し相場の弱さ」となる訳ですが、

ドルの買い持ちに対するスワップの威力が維持される限り、

ロングの投げは出にくい処は、弱さを示現しきれない部分でしょう。

アメリカの10年債利回りと再度、リンクし始めた相場が今後どうなるのか

2023年の年末年始にかけては、上に示したような考え方に基づき、

一つずつを判断しながら、

ドルのロングに固執しないまでも、

ショートで捕まることが無いような玉操作が

問われる相場付きになりそうな気がします。

ただし、この時期は流動性が極端に低下する傾向があるため、

オーバーシュートしやすい点は判断が難しく要注意となり、

ここは『触らぬ神に祟りなし』がごとく、

我慢して見守ることが最良の一手となる可能性も否定できませんね。

では今後のチャートポイントです。

※Trading View社のチャートをベースに作成しました

2023年12月05日JST16:30時点146.90円

R4:160.40円(1990年4月高値)

R3:153.60円(1987年7月高値)

R2:152.00円(1986年9月安値)

R1:151.94円(2022年高値)

S1:145.07円(高値D)

S2:144.57円(E-F半値)

S3:142.08円(1991年6月高値)

S4:139.58円(M1)

R1とR2はもはや同一です。

R2が効いていた事実がR1を形成した理由と考えるのが無難です。

万が一、S4が割れるようなら、一旦は上昇相場の継続は断念し

介入下落の間で推移する大きな揉み合いを想定して

下げ止まるポイントとなるA-B-C-Eを丹念に見ていくしか、

今の時点で想定できる戦略はない…ということになります。

浅野敏郎

P.S.

政府介入は、歴史的にも正しい方向性を示唆してきた経緯があります。

その点で、152円の壁はかなり高いと思いますが、○○ショック的な

イベントが起きない限り、

1998年8月高値の147.67円を2度に渡ってしっかりと超え、

今はそれ以下での推移とはいえ、尚その影響を受けている値動き

(これ以上は買われ過ぎだったという展開にはなっていない、という点で)

である限りは、

上記のRSには含めていませんが、非常に興味深い水準として観ています。

為替市場のようなマクロを読み切るのは、不可能と判ってはいますが、

2023年の戻しが否定されるM1を割り込むまでは基本的に、戻し相場の

流れを重視したいと考えています。

追記:最後の画像でS4のレートが間違えておりましたので、差し替えています。

文章で記述したものが正しい値でした、失礼いたしました。(12月10日)