トランプ氏が次期大統領に決まってからというもの、アメリカの政治ネタはトランプ一色になっている観があり、晴れて大統領になった暁にはどんなディールをしでかすか、世界は戦々恐々となっている訳ですが、

経済的にはインフレが再燃するという見方が多かったためか、選挙のひと月前あたりから長期金利が上昇を開始し、一時は10年債利回りが4.5%台を覗く展開となり、

それに連れる形でドル円相場も、石破ショックによる下落の最安値141円65銭付近から僅か7週間で156円75銭付近の高値を付けるなど、15円近い上昇劇を演じました。

期を同じくして巷では「トランプトレード」という合言葉の下にアメリカ買いが進み、長期金利が上昇したことによるドル高は、まだある程度は容認できたものの、米株も史上最高値を更新し続けていた状況に、違和感があったことは以前の原稿でもお伝えした記憶があります。

確かに、

この期間の米経済指標は底堅かった数字もあって、政策金利の追加利下げ思惑が後退していたとは思いますが、長期金利だけを見ていると、個人的には「政策金利も利上げなの??」とさえ感じる局面もあったほどで、「この僅か数か月の間に、政策金利が利下げ基調から利上げ基調に転じ得るものなのか?」と考えるだけで、自分の頭の中は暫く混乱していました。

一時は著名な海外ニュースサイトですら、異常な相場変動は「トランプ勝利への陶酔状態」という曖昧なコメントが紹介されていたように、難解な値動きだったのだと思います。

そんな矢先、ここ数日の間にFRB筋からのハト派発言が散見されたことで、追加利下げムードが一気に再燃したと同時に、長期債利回りとドル円相場も下落気味に推移しているというのが現在の状況でしょうか。

ところで、

政策金利の思惑が取り沙汰される際、よく耳にするのがフェドウオッチ(FED Watch) という言葉で、皆様も一度は聞いたことがあるかと思いますが、

我々一般投資家でも確認できる代表的なものとして、CMEのフェドウオッチがあります。

これは、CME(シカゴマーカンタイル取引所)グループのFF金利先物市場で、最も多く取引されている金利のゾーンが、どのターゲットレートのゾーンなのかということと、その強弱はどれほどなのか、が分かるものであり、FF金利とはFederalFunds Rate、つまりはFRBの政策金利そのものだという訳です。

もちろん、

政策金利は中央銀行として機能するFRBが独断で決めるものなので、長期金利のように債券を売買して利回りが上下する訳ではありませんが、金利政策に敏感な投資家が、どのゾーンにどれくらいのベットをしているかを指標に、政府の決定を先読みできないか?という試みです。

トレードというより、どの馬が一等になるかを予想するような、ややギャンブル的な側面がありそうですね。

さておき、

文字だと少しわかりにくいかと思いますので、今回はその簡単な見方をご紹介します。

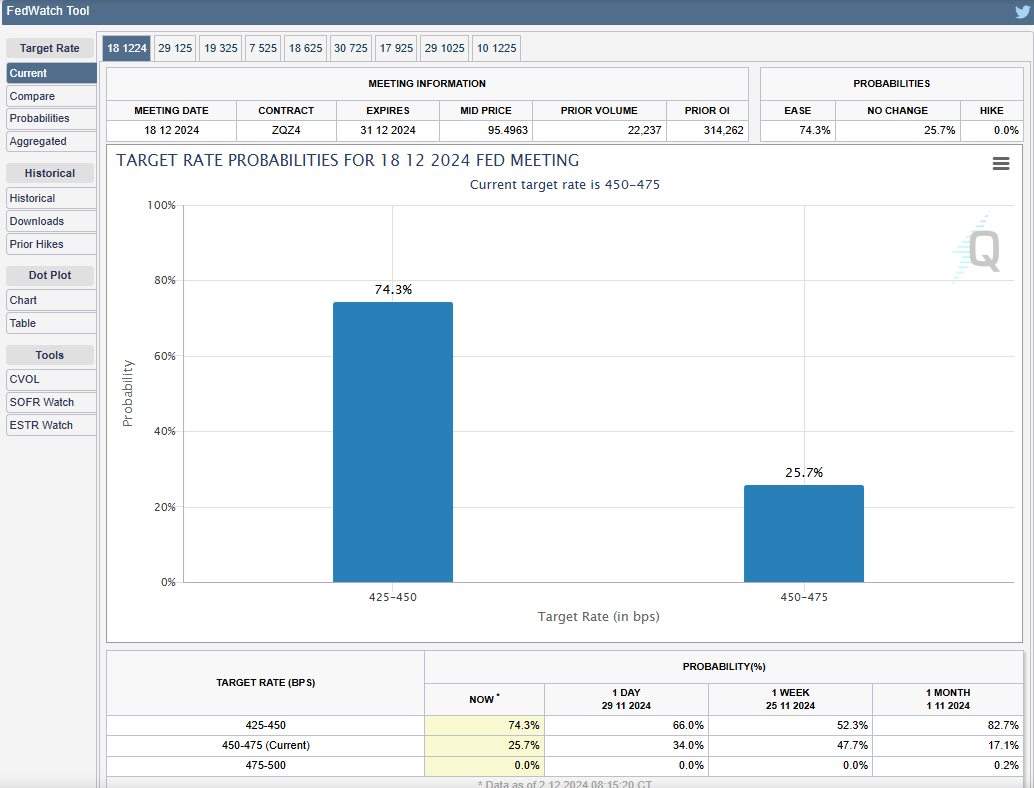

こちらの画像は「CMEのFedWatch ツール」というもので、実際のCMEサイトのページでは日にちなどのパラメータ―を動かして様子を確認することができます。

(https://www.cmegroup.com/ja/markets/interest-rates/cme-fedwatch-tool.html ※URLのリンクはしていませんので興味がある方はURLをコピーし、検索エンジン等に貼り付けてアクセスしてみてください。画像を拡大表示するには画像上を右クリックして「新しいタブで画像を開く」をクリックで少し鮮明な画像を表示できます。)

先ずグラフエリアの最上部には、「いつ開催のFOMCにおけるターゲットレート予想」と書かれており、この画像では2024年12月18日発表予定分となっていて、数値などは12月2日時点のものです。

高い方の棒グラフの下に425-450と書かれていますが、これは目標金利(ターゲットレート)が4.25%~4.50%を意味します。

現在のFF金利は4.50%~4.75%ですから、12月18日に発表予定の政策金利は0.25%の利下げと見ている場合はこの棒に含まれ、その強弱は棒グラフの上にあるように74.3%がそうみていることになります。

また右の棒グラフは現状の目標金利と同じですから、25.7%は据え置きとみている…という訳です。

2つのゾーンで100%になるので、0.5%の以上の利下げ、または利上げと見ている向きは現状いないことになりますが、グラフエリア外の下方にある表だと、一か月前(1 MONTH)には0.2%が利上げにベットしていた様子もわかり、陶酔状態にあったトランプトレード相場では利上げをも感じていた筋が、僅かながらも存在していた…ことになります。

更に、

1週間前では利下げ派と据え置き派が半々程度だったことからも、その間は利下げ派が大きく後退していた事実や、数日前から相次いだFRB関係者のハト派発言で利下げ派が急伸した様子までもがこちらのページで分ります。

グラフエリア外の上方には、今後のFOMC会合における予想も見ることができ、29 125のボタンからだと、来年初回となる2025年1月29日予定のFOMC発表について確認できます。

先々の話は流動的であることから信ぴょう性に欠けるかと思いますが、気になる方はチェックされると良いかも知れません。

さてさて、

考えてみればトランプ氏の経済戦略で、政策金利に関しては利下げ支持であることは過去においても明白で、前回の大統領時代では強引に利下げに転換した矢先に、コロナショックが発生したことで、結果的に利下げを先読みした格好になった経緯がありました。

今回も米国内需を喚起するために住宅ローン金利を含めて利下げ派であることが既に見え隠れしていますが、一方で彼の思惑通りに経済対策が実行されれば、一般論のようにインフレが再燃する確率は高まるのも明白でしょう。

そんな中で政策金利だけを低く抑えることはいくら大統領でも無理があるわけで、今後は対ドル相場をアメリカの金利だけを見てトレードできるほど、簡単にはいかない場面が多々ありそうな気がしています。

近視眼的にはフェドウオッチ通り利下げとなるためには、今週末のアメリカ雇用統計が重要な要素となり、かつドル円相場に関しては12月19日に予定されている日銀の利上げ判断も重要になりますから、今年も年末ギリギリまで目が離せなくなるなるのは必至かも知れませんね。

クリスマスを平穏に過ごされたい方々に於かれては、早めの相場離脱をおススメして、今回の投稿の締めと致します!

浅野 敏郎